「平成31年度税制改正要望項目」②

- 最終更新日/

金融庁より、平成31年度の税制改正要望項目が8月31日にリリースされました。平成31年度の税制改正の要望事項であり、決定事項ではございませんが、実際に税制度を導入し、運用していくなかでどのような問題点があり、どのような方向に向かっているのかを知ることが出来る貴重な情報です。

第二回目では「金融のグローバル化への対応」をテーマとして解説いたします。

2.金融のグローバル化への対応

「過大支払利子税制の見直しに伴う金融マーケットへの対応」

【要望事項】

・過大支払利子税制の見直しを行う場合は、金融マーケットへの悪影響を及ぼさないよう対応すること。

【現状及び問題点】

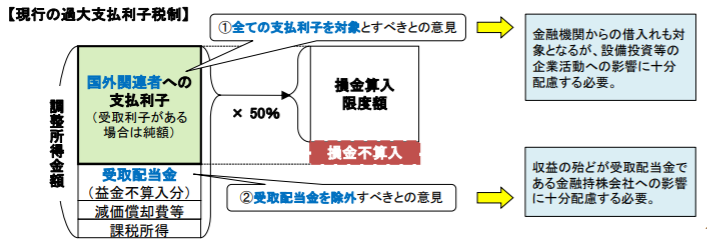

・過大支払利子税制は、企業が関連者に対して過大な利子を支払うことにより税負担を圧縮する租税回避を防止する観点から、過大と認められる利子部分を損金不算入(課税)とする制度。

・2015年、OECDは、BEPS(Base Erosion and Profit Shifting)プロジェクトに関する最終報告書を公表。過大支払利子税制についてもコモン・アプローチを示しているところ。

・今後、我が国において、多国籍企業による租税回避の防止という(BEPSの)観点から、過大支払利子税制の見直しを行う場合に、金融マーケットへの影響も十分考慮する必要。

「外国子会社合算税制(CFC税制)に係る所要の措置」

【要望事項】

・本邦金融機関等の外国子会社等の所得が、租税回避目的がないにも関わらず、合算課税を受けないよう、ビジネスの実態を踏まえた所要の措置を講じること。

【現状及び問題点】

・外国子会社合算税制(CFC税制)とは、軽課税地国に所在する外国会社等(CFC)を用いた租税回避行為を防止する観点から、一定の外国子会社等の所得を合算して、日本で課税する制度。

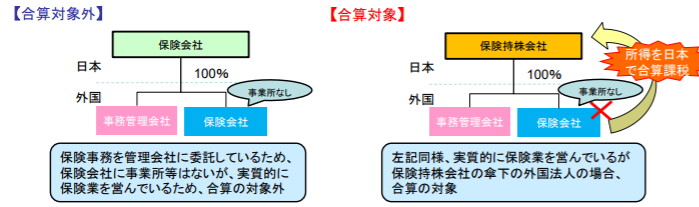

・平成29年度税制改正において、現地に事業所得等がない場合は合算対象となる改正がなされたが、実質的に現地で事業(保険)を営んでいると認められる場合には、競争上不利にならないよう合算課税の対象から除外される措置がなされているところ。

・しかしながら、実質的に現地で事業(保険)を営んでおり、租税回避目的がないにもかかわらず、未だ措置の対象にならない場合があり、早期是正を望む声がある。

※2018年度より、米国において法人税率が35%から21%へと大幅な引き下げが行われ、特に問題が顕在化

出典:金融庁ウェブサイト

(https://www.fsa.go.jp/news/30/sonota/180831.pdf)

いかがでしたか。今回は、金融のグローバル化への対応をテーマに見ていきました。今回のテーマはやや難しく、海外で事業を展開されている企業が対象となるため、今回のテーマに当てはまる企業も限られているかもしれません。

どのような動きがあるのかを知っていただく機会になればと思います。次回は、「その他の重要事項」について見ていきたいと思います。

以上

船井総研の財務コンサルティングは、企業の業績アップを「資金と管理面」からバックアップする実行型コンサルティングです。

財務指標をただ算出してその上下を評価するのではなく、それらの指標をどのように経営判断、投資判断材料とするのか、持続的な成長を支える為に必要な資金調達額を最大にするための施策を検討、実行します。

攻めの投資を実現する際に最も大切なことは、その1期のみ最大の成果を出せることではなく、持続的に最大限の成長を継続することです。

それを資金面から実現する戦略をデザインします。