貸し手側・借り手側双方の事業性評価に基づく短期継続融資を取組む際の心得

- 最終更新日/

近年、金融機関の方と話す中で良く聞かれるワードに「事業性評価」がある。金融庁が金融機関に求めるフィデューシャリー・デューティーを実践する上での取組手法の1つであるが、平たく言えば、企業のビジネスモデルを理解しビジネスモデルに照らし合わせて最適な借入方法等を提案する、といった営業活動を指すものであると認識している。

ただ実際の現場では、貸し手側である金融機関は、旧来の金融検査マニュアルからの転換がなされておらず名ばかりの事業性評価が行われ、借り手側の企業も事業性評価に基づく融資を受けられる体制の整備がなされておらず、円滑に本取組みが進んでいないケースが多いように感じられる。今回は、貸し手・借り手の両視点から「事業性評価に基づく短期継続融資」の取り組む上での留意点を紹介したい。

1.貸し手側≪金融融機関≫

◆現状の再認識

金融検査マニュアルの廃止が決定していることは周知の事実であるが、それに向けた前段階として既に同マニュアル別冊「中小企業融資編」などで事業性評価に基づく短期継続融資の重要性と取り組む上での金融庁の見解が下記の通り明記されている。

①正常運転資金範囲内の短期継続融資であれば何ら問題ないこと(条件緩和債権に該当せず)、②正常運転資金に対する考え方も決まった計算方法で無く、業種や個社別のビジネスモデルを理解した上で実態に即したもので良いこと、③上記取組みを後押しする一環として検査手法の変更を明確化(「小口を含めた個別案件の精査」→「金融機関全体のリスク状況の精査」)したことなどだ。つまり、金融庁が金融機関自らの判断を尊重するという環境を創出しており、同取組みを推進して欲しいというメッセージが込められていることを再認識すべきである。

◆潜在的な短期継続融資ニーズの存在把握

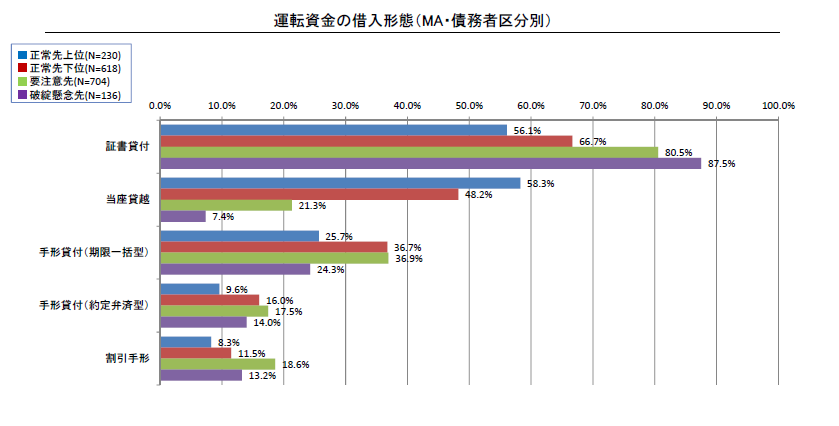

2016年3月に(株)NTTデータ経営研究所から公表された「金融機関の取組みの評価に関する企業アンケート調査」の中で「運転資金の借入形態についてアンケート結果が掲載されており、下記のようになっている。

ここで注目すべきは、正常先上位に位置付けられている企業群であっても、「運転資金」を本来は設備資金等で用いられる借入形態の「証書貸付」で調達している割合が56.1%を占めているということだ。正常先下位、要注意先と格付けランクが下がるにしたがって同割合が増加することは上図の通りであり、十分に「短期継続融資」の潜在的な市場が存在することを示唆している。

2.借り手側≪企業≫

金融機関に自社ビジネスモデルを理解してもらい、事業性評価に基づく短期継続融資を希望する企業側においても準備すべきことはある。それは短期継続融資の必要性を判断出来る材料を金融機関にきっちり示すことである。具体的には、直近の試算表(少なくとも当月の2ケ月前分は提出できるように)、事業計画書(1年間の月次損益計算書)、資金繰り表(実績・予測)、注文一覧表もしくは案件一覧表(特に建設・不動産は必須)を整備し、必要に応じていつでも金融機関に資料を提出できる体制を構築することである。とは言え、中小企業においては人員的に自社内での管理が煩雑であったり、そもそも資料の整備・管理手法が分からないといった場合もあろうかと思う。その際には、顧問税理士であったり、我々のようなコンサルタントを適宜利用することも検討頂ければ良いかと思う。

「事業性評価に基づく短期継続融資」推進の一助になることを願い、本コラムの締めとする。

船井総研の財務コンサルティングは、企業の業績アップを「資金と管理面」からバックアップする実行型コンサルティングです。

財務指標をただ算出してその上下を評価するのではなく、それらの指標をどのように経営判断、投資判断材料とするのか、持続的な成長を支える為に必要な資金調達額を最大にするための施策を検討、実行します。

攻めの投資を実現する際に最も大切なことは、その1期のみ最大の成果を出せることではなく、持続的に最大限の成長を継続することです。

それを資金面から実現する戦略をデザインします。