「経営者保証に関するガイドライン」の活用実績について

- 最終更新日/

経営者保証に関するガイドラインが平成26年2月から適用開始され、はや4年が経過しました。しかし、依然として世間の認知度は低いと感じます。

平成30年6月27日に中小企業庁から政府系金融機関における「経営者保証に関するガイドライン」の活用実績、金融庁からは民間金融機関における「経営者保証に関するガイドライン」の活用実績が公表されました。

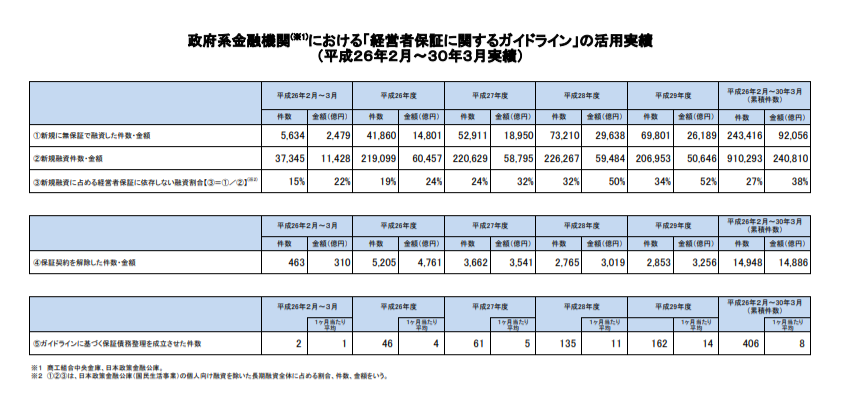

公表された資料を順に見ていきたいと思います。ここでの「政府系金融機関」は商工組合中央金庫、日本政策金融公庫のことを指します。

まずは、政府系金融機関の実績について見ていきたいと思います。

出典:中小企業庁ウェブサイト

(http://www.chusho.meti.go.jp/kinyu/keieihosyou/180627keiei.htm)

新規に無担保で融資した件数・金額は徐々に増加傾向にあります。新規融資に占める経営者保証に依存しない融資割合は件数・金額ともに上昇傾向です。

一方、既存の保証契約を解除した件数・金額は、平成26年度は多くあったものの、それ以降は減少傾向にあります。平成28年度、平成29年度は横這い推移です。

新規融資に占める割合は増加し、既存の保証契約の解除が減少している点から、世間への認知度が高まっているとも読み取ることが出来ます。

しかし、件数の占める割合が30%に対して、金額が50%を超える水準である点は、興味深く、一部の大規模企業(規模が大きい場合、一般的に借入金額も大きくなるため)が経営者保証を外しているのかもしれません。

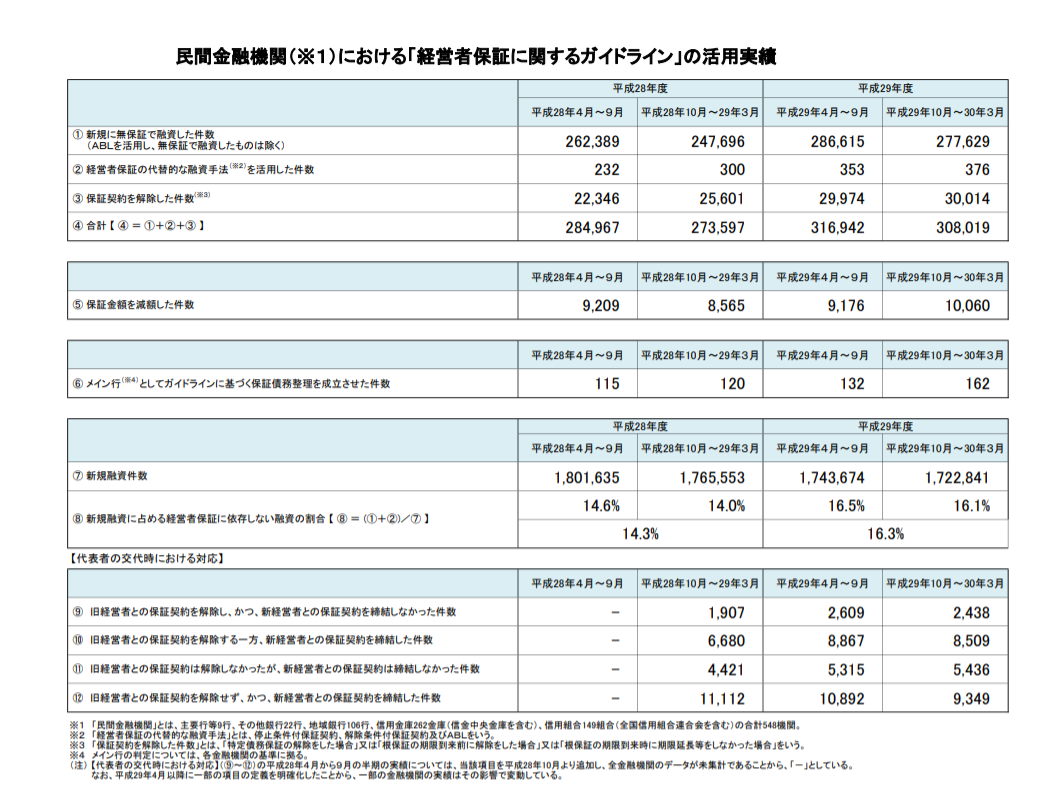

一方、民間金融機関の実績について見ていきたいと思います。

出典:金融庁ウェブサイト

(https://www.fsa.go.jp/news/30/ginkou/20180627-1.html)

こちらは、銀行、信用金庫等を含めて合計548機関を対象とした調査資料です。件数のみではありますが、平成28年度と平成29年度を比較すると、保証契約を解除した件数は徐々に増加しています。また、新規融資に占める経営者保証に依存しない融資の割合も上昇傾向です。しかし、先ほどの政府系金融機関と比較すると、件数割合は半分以下という水準であり依然として低い水準です。

徐々に割合は上昇しており、世間での認知度が高まっているのは事実です。しかし、依然として経営者保証に依存した融資も多く存在することも事実です。

民間金融機関は調査母数が多く、取引企業数も政府系金融機関と比較すると多くあり、一概には言えない部分もありますが、件数割合が示す数字を見ると、経営者保証に依存している割合が依然として高いと推察されます。経営者の方のなかには、そもそも個人保証は絶対に必要なものと考える人が多くいるかもしれません。

今一度、自社の決算内容や取り巻く状況を確認し、経営者保証に関するガイドラインに照らし合わせることで、保証の適正について精査することも一考かもしれません。

船井総研の財務コンサルティングは、企業の業績アップを「資金と管理面」からバックアップする実行型コンサルティングです。

財務指標をただ算出してその上下を評価するのではなく、それらの指標をどのように経営判断、投資判断材料とするのか、持続的な成長を支える為に必要な資金調達額を最大にするための施策を検討、実行します。

攻めの投資を実現する際に最も大切なことは、その1期のみ最大の成果を出せることではなく、持続的に最大限の成長を継続することです。

それを資金面から実現する戦略をデザインします。