無担保・無保証融資を実現するために必要なステップとは?

- 最終更新日/

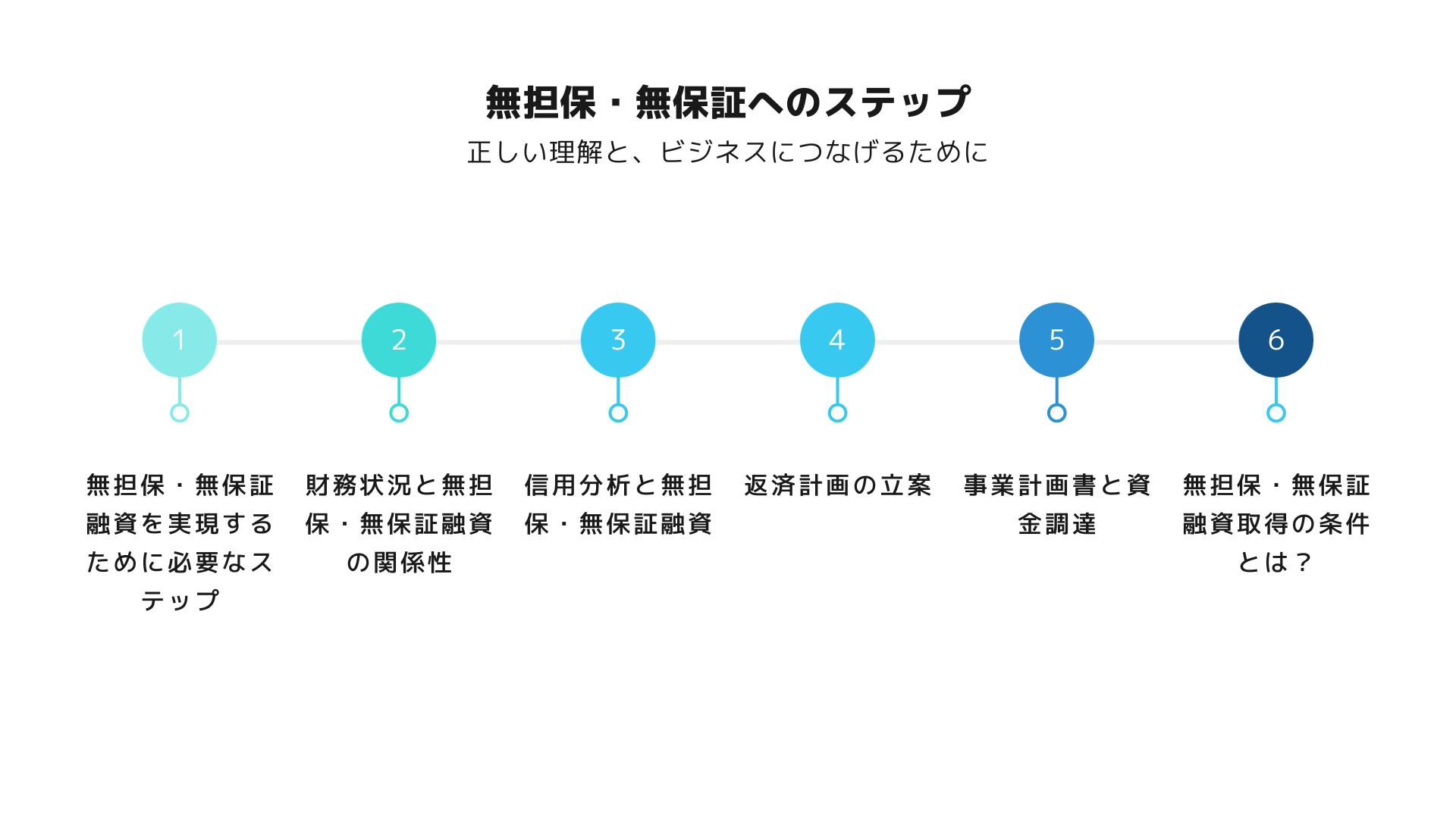

「無担保・無保証融資」、この言葉を耳にしたことはありますか?突然の資金需要が発生し、あるいはバラエティに富んだビジネス展開を行いたい場合に活躍するこの融資方法。しかし、正しく理解せずに手を出すと、大きなリスクを背負うことともなります。この記事では、その概要からメリット・デメリット、申請のポイントや事業継承時の活用方法まで、無担保・無保証融資を取り巻く全てを解説します。具体的なステップと共にお伝えするので、信用情報を向上させ、自身の財務状況を最適化し、返済計画を立てるためのステップについて理解していきましょう。

1. 無担保・無保証融資の概要とは?

金融の世界において無担保・無保証融資という言葉を聞いたことがあるでしょうか。これは文字通り発行者(金融機関や投資家)が担保や保証人なしで融資を行うことを指します。このような無担保・無保証融資は、近年中小企業やスタートアップの資金調達手段として注目されています。しかし、無担保・無保証ともなると、借り手はある程度の信用力が求められるため、申込手続きや審査に時間や手間がかかることもあるのです。

1.1. 無担保・無保証融資の意味

無担保・無保証融資とは、その名の通り担保や保証人なしで金融機関から融資を受けることを指しています。一般的な融資では、返済が滞ると担保を差し押さえられたり、保証人に返済を求められたりしますが、無担保・無保証融資の場合はそのようなリスクがありません。しかし、それはつまり、金融機関が増加するリスクを背負うことを意味します。したがって、無担保・無保証融資を受けるためには、その企業の信用力、経営状況、財務状況などが厳しく審査されます。

1.2. 無担保・無保証融資のメリットとデメリット

無担保・無保証融資には、その性質上メリットとデメリットが存在します。まず、メリットとしては担保や保証人の必要がないため、手続きがスムーズで、迅速に資金を調達できる点が挙げられます。また、保証人を立てることなく、自己の信用力だけで資金を調達できるという点は、経営者にとって大きなメリットとなるでしょう。しかし、その反面、デメリットとしては、金融機関から見ればリスクが高まるため、審査が厳しくなることや、金利が高めに設定されることが考えられます。これらは、借り手である企業の負担となるでしょう。

1.3. 金融機関が無担保・無保証融資を行う理由

なぜ金融機関がリスクを背負い、無担保・無保証融資を行うのでしょうか。それは、企業に対する信用評価が高ければ高額な融資も可能となり、その分金融機関が取得できる利益も大きくなるからです。また、無担保・無保証融資は、信用力の強い企業を見極め、その成長を支援することで経済全体を活性化させる効果も期待できます。そのため、金融機関はリスクを取りつつも無担保・無保証融資を行い、企業の成長とともに自らのビジネスも拡大していきます。

2. 財務状況と無担保・無保証融資の関係性

無担保無保証を実現に向けた船井総合研究所が提唱する財務戦略レポートはコチラ

企業の財務状況と無担保・無保証融資の関係性について説明していきます。財務状況とは、企業の経済的な健康度を評価するための指標のことを指します。売上高や利益、資本の規模などから評価され、企業の信用度や資金調達能力に影響を与えます。そのため、財務状況が良好な企業は、無担保・無保証融資を得やすいといえます。

2.1. 財務状況の良し悪しと無担保・無保証融資の取得

財務状況が良好な企業は、その経営状況が良好な証となり、金融機関からの融資の際に無担保・無保証での融資を受けやすくなります。一方、財務状況が悪い企業は、返済能力への不安から、無担保・無保証融資を受けにくい傾向にあるのです。そのため、無担保・無保証融資を受けるためには、企業としての財務状況を良好に保つことが重要なステップとなります。

2.2. 貸借対照表と企業の信用度

企業の信用度を判断する上で重要なのが貸借対照表です。ここには、企業の財産と負債、資本が示されており、財務状況を一目で把握することができます。この貸借対照表を見ることで金融機関は企業の信用度を判断します。その結果、信用度が高ければ高いほど、無担保・無保証融資の確率も高くなるのです。

2.3. 自己資本と借入れ比率

自己資本とは、企業が自力で調達した資金のことであり、借入れ比率は、借入金と自己資本の比率を指します。自己資本が多ければ多いほど、企業の財務が健全であると評価され、信用度も高まります。その結果、無担保・無保証融資を受ける可能性も高まります。逆に、借入れ比率が高い場合、返済能力への不安から、無担保・無保証融資を受けにくくなるでしょう。

3. 信用分析と無担保・無保証融資

信用分析とは、ある人や組織が借金を返済できる能力を評価するプロセスです。特に無担保・無保証融資では、貸す側の金融機関は何も担保がないため、この信用分析が非常に重要となります。信用分析によって借り手の信用度が評価されるのですが、その信用度が高ければ高いほど無担保・無保証融資の可能性も上がります。信用度は、借り手が過去に借金を返済した実績、現在の財務状況、将来の収入予測など多種多様な要素から評価されます。

3.1. 信用情報と無担保・無保証融資の関係

信用情報とは、ある人や組織の返済能力や返済実績を示すデータのことであり、これがそのまま信用度となります。信用情報が良ければ、その人や組織に対する信用度も高まり、無担保・無保証融資が容易になります。一方で、これらの情報が悪ければ、信用度は下がり、無担保・無保証融資の取得は難しくなります。特に無担保・無保証融資は、信用情報に基づいた信用分析が全てといっても過言ではありません。信用情報を改善する方法としては、返済をきちんと行うことはもちろん、借入れ件数や借入れ総額のコントロール、金利の交渉等が考えられます。

3.2. 信用分析の重要性

信用分析は、借り手の信用度を評価するための重要なプロセスです。信用度は金融機関が融資を行う際における大きな判断基準となるため、その評価方法となる信用分析は欠かせません。特に無担保・無保証融資においては、担保や保証人などを必要としない分、借り手の信用度が更に重要となります。信用分析が適切に行われることで、適切な融資判断が行われ、金融機関と借り手双方が安全に取引を進めることが可能になります。

3.3. 信用度の向上に向けたアクション

信用度の向上は、無担保・無保証融資を取得するための重要なステップです。そのためには、まず自身の信用情報を把握することが必要です。それに基づいて、信用度の低下を引き起こす要素を改善し、また信用度を上げるアクションを取ることが大切です。その一例として定期的な返済の実行が挙げられます。また適切な借入れ額と金利の設定、借入れ件数のコントロールなども信用度向上に寄与します。これらのアクションを行い、地道に信用度の向上に努めていくことが無担保・無保証融資の取得に繋がります。

4. 返済計画の立案

無担保・無保証融資を実現するためには、借入金の返済計画を確実に立案することが何よりも重要です。借金はいつまでも残しっぱなしにしておくべきでなく、きちんと計画を立てて段階的に返済していくことが求められます。計画を立てることで、返済の見通しを立てることができ、それを元に金融機関と信頼関係を築き上げることができます。信頼関係が築ければ、金融機関からの返済猶予や金利引き下げなどのメリットを享受することも可能になります。だからこそ、返済計画の立案は極めて重要なステップなのです。

4.1. 返済計画の必要性

返済計画の立案は、無担保・無保証融資を実現するための最も重要なプロセスの一つです。その最大の目的は、自身が抱える借金を無事に完済することで、金融機関からの信頼を獲得し、再度の融資を円滑に進める下地を作ることです。さらには、借りた金額をきちんと返済することは、ビジネスパートナーに向けても責任感や信頼性をアピールする重要な手段となります。また、返済計画をしっかりと立てることで、返済期間や金利、返済方法などを自分自身でコントロールすることが可能となり、返済負担を軽減することも期待できます。

4.2. 金利と返済計画の関連性

返済計画を立てる際には、金利の計算も重要な要素となります。金利は借金の返済額を決定する大きな影響を持ちますので、どれくらいの金利が適用され、その金利によってどれくらいの返済負担が増えるのかを正確に理解しておくことが重要です。金利が低ければ低いほど返済負担は軽減されますし、金利が高ければ高いほど返済負担が増えます。そこで、返済計画を立てる際には、金利を適切に考慮に入れることが重要となります。

4.3. 返済計画の作成手順

では、具体的に返済計画を作成する手順について説明します。まず、一番最初に行うべきは、借入金額と返済期間、そして金利の確認です。これらを基に、毎月の返済額を計算します。また、その返済額が現在の収入に対して適切なものであるかを確認します。その後、その返済額を基に返済スケジュールを作成します。また、緊急時のために一定の貯金を確保することも忘れないでください。これらのステップに沿って返済計画を立てることで、返済の進捗管理が容易になり、返済完了に向けてスムーズに進むことができるでしょう。

5. 事業計画書と資金調達

今日、ビジネスを行う上で欠かせないのが資金調達です。しかし、新規事業を始める際や事業拡大のための設備投資など、資金を必要とするシチュエーションは無数にあります。こうした資金調達の方法の一つに、無保証・無担保融資があります。無保証・無担保融資は、事業主が自己資本を担保にせず、保証人も立てずに金融機関から資金を借り入れる方法です。この方法で資金を調達するためには、事業計画書を作成し提示する必要があります。事業計画書は、ビジネスの計画や目標を具体的に記述した文書であり、金融機関が資金の貸出を検討する際の重要な判断材料となるのです。

5.1. 事業計画書の役割

事業計画書は、事業の方向性やビジョン、具体的な戦略、財務計画などを網羅的に記述したもので、その事業が行き当たりばったりでなく、綿密に計画されていることを証明する重要なツールです。事業計画書は、新しいビジネスを始める際のコンセプトをまとめたり、既存のビジネスの新たな展開を計画する際の改善策を提案したりするのにも用いられます。また、起業家自身が事業の方向性を明確にするためのナビゲーションともなり得ます。無担保・無保証融資を取得する際には、この事業計画書を作成し提出することが求められます。資金提供者にとって、事業計画書はそのビジネスの未来の見通しや安定性を確認するための一つの判断基準となります。

5.2. 事業計画書に盛り込むべき要素

事業計画書には、以下の要素を含めることが推奨されます。まず、事業概要やビジネスモデル、ターゲットマーケット、競合分析といった事業内容を網羅的に理解できる情報が必要です。次に、経営陣やキーパーソンの情報を詳細に記載します。これには彼らの経歴やスキル、役割などが含まれます。そして、ビジネスの財務面について具体的な数字を提示します。これは、過去の財政状況、現在の財政状況、そして予測される未来の財政状況を包括的にフォーキャストするものです。具体的な目標とそれを達成するためのアクションプランも記載されているべきです。これらの要素をきちんと盛り込むことで、あなたのビジネスが金融機関から支援を受ける価値があることを証明することができるのです。

5.3. 事業計画書と無担保・無保証融資の関係

無保証・無担保融資を行う金融機関にとって、事業計画書はその事業者が返済能力を持つ信用-worthy事業を運営している証となります。資金を貸し出す側からすれば、担保や保証人が無いため、事業計画書を通じてビジネスの持続可能性や収益性、適切な経営方針があるかを判断します。また、事業計画書は非常に具体的な情報を包括的に提供するため、事業者が資金使途について具体的、かつ適切な計画を有していることを立証するためにも役立ちます。以上の理由から、事業計画書は無保証・無担保融資の申請において必要不可欠な文書なのです。

6. 無担保・無保証融資取得の条件とは?

無担保・無保証融資を利用するためには、金融機関が定める一定の条件をクリアする必要があります。その条件の一部を明らかにし、どのような準備が必要なのかを詳しく解説します。

6.1. 信用情報の確認と管理

無担保・無保証融資を取得するためには、まず信用情報の管理が重要です。信用情報とは、借り入れ歴や返済履歴といった過去の金融取引記録のことを指し、金融機関はこの情報を元にお客様の信用度を評価します。そのため、これまでの借り入れ履歴や返済履歴をしっかりと管理し、遅延返済などがない潔白な信用情報を保つことが求められます。信用情報はクレジットリサーチ社などが管理しており、自分の信用情報を定期的に確認し正確なものに保つことも重要となります。

6.2. 金融酵素との良好な関係作り

金融機関と良好な関係を築くことも無担保・無保証融資取得の重要な条件となります。銀行や金融機関は無担保・無保証融資をする際に、申し込み者の信用度の他に、申し込み者との関係性をも評価基準とします。これは、取引が円滑に行われることを確認するためのもので、特に地元の信用金庫や信用組合は地域に密着した金融業務を行っていますので、この関係性が求められる傾向にあります。定期的に相談に行く、計画的な返済を行うなどして信頼関係を築きましょう。

6.3. 優れた事業計画と収益力予測

無担保・無保証融資を受けるためには、申し込み者自身のビジネス計画や事業内容が評価されます。先行きの収益力を予測してそれが一定レベル以上であること、事業計画が具体的であることなどが評価基準となります。金融機関は投資先ともいえるため、その成長性や将来性を見極めるための視点が必要になります。だからこそ、明確なビジネスモデルと予測可能な収益計画をもつことが重要となります。

無担保・無保証融資プロセス

無担保・無保証融資とは、担保や保証人が不要な形で融資を受ける事ができる制度です。具体的なニーズや事情に応じて、無担保・無保証融資を利用することがあります。しかし、無担保・無保証融資の取得プロセスは一般的な融資の手続きとは異なる特殊性があります。

それは、金融機関側としては担保というリスク軽減策がとれないときには、融資のボーダーとなったときにが大きいという事情があるからです。そのため、申請者自身の信用度が重視され、事業計画書や財務状況を詳細に審査されます。その上で、無担保・無保証融資の取得を目指す場合は、適切な手続きや準備を行うことが求められます。

無担保・無保証融資申請の流れ

無担保・無保証融資の申請についてまず初めに理解しておくべきことは、金融機関はあくまでビジネスで融資を行っているため、信用度が重要であるということです。信用力に問題がありますと、どんなに高い利益を上げる見込みの事業でも融資をうけることは難しいです。このため、信用情報のチェックと個人情報を提供します。

次に、借入れまでの詳細な計画書を作成します。これがビジネスプランで、何にお金を使って利益を出すのか、そしてどのように返済していくのかを記載することは欠かせません。そして最後に金融機関と交渉を行い、条件を決定します。これらのプロセスはみな、無担保・無保証融資を取得するための重要なステップであり、間違いがあると大きな問題につながる可能性があります。

単に無担保・無保証で融資をして欲しいと無策で臨んでも融資を引き出すことは難しいでしょう。

無担保・無保証融資申請のポイント

無担保・無保証融資申請のポイントは、第一に自社の財務状況と事業計画がきちんと整理されていることです。これらは事業が融資を返済できる能力があるかどうかを判断する基準となるからです。また、申請する金融機関の選定も重要です。全ての金融機関が無担保・無保証融資を提供している訳ではありませんし、提供している場合でもその条件は金融機関により異なります。そして最後に、返済計画をしっかりと立てることが重要です。これは自社の事業計画や金融状況に合わせて、適切にスケジューリングすることが求められます。

無担保・無保証融資の取得実例

さて、無担保・無保証融資の取得実例を具体的にご紹介しましょう。ある飲食店経営者がリニューアルオープンのための資金として、無担保・無保証融資を申請したケースがあります。経営者は十分な財務状態と信用度を持ち合わせていたにも関わらず、自身の財産を担保にすることなく融資を受けることを希望しました。彼は詳細なリニューアルプランと予想収益を確認した上で、融資申請を行いました。結果的には無担保・無保証融資が承認され、リニューアルオープンを無事に果たすことができました。これは無担保・無保証融資がうまく利用され、結果を出した事例と言えるでしょう。

8. 事業継承と無担保・無保証融資

近年、事業継承の重要性が増えてきています。なんとなくでなく、事業を次なる世代へ引き継ぐ必要性は現代社会において十分理解されてきています。しかし、事業継承には大きな資金が必要であり、それをどこから調達するかが課題となっているのです。特に中小企業の場合、被継承者が経済的に負担を感じることが多いという問題があります。ここに来て、無担保・無保証融資が注目されています。利用する資金調達手段として新たな選択肢となってきた無担保・無保証融資は、その名の通り担保や保証人を必要とせずに利用することができます。

8.1. 事業継承時の資金調達

事業継承は、経済的な負担が伴うことが多いです。負担を軽減するためにも、事業継承時の資金調達には多くの企業が頭を悩ませています。無担保・無保証融資は、中小企業にとって、その解決策の一つとなる可能性があります。無担保・無保証融資は、保証人の必要ない、担保を必要としない融資です。そのため、事業継承時の資金調達手段として注目されているのです。しかし、無担保・無保証融資には、金利が高めに設定されるなどのデメリットもあります。そのため、利用する際には、融資の条件や内容をしっかりと確認することが重要です。

8.2. 事業継承と無担保・無保証融資の関連性

事業継承と無担保・無保証融資がどのように関連しているかについて見ていきましょう。無担保・無保証融資は、事業継承における資金調達のための一つの手段です。事業継承には、新しい事業計画のための資金や、既存の事業の持続経営のための費用などが発生します。無担保・無保証融資を利用することで、これらの必要な資金を調達することができます。しかし、一方で無担保・無保証融資は、金融機関側から見てリスクが高いため、金利が高めに設定されるというデメリットも存在します。

8.3. 事業継承後の無担保・無保証融資の運用例

事業継承後、無担保・無保証融資をどのように運用していくかは、その後の事業運営に大きく影響を与える重要な要素です。例えば、事業のスムーズな引き継ぎを図るためには、初期の運転資金や新規事業の展開に備えて融資を利用することが考えられます。また、事業成長に伴う売掛金の増加や設備投資などで生じる資金繰りの拡大にも対応可能です。一方で、無担保・無保証融資は金利が比較的高いのが一般的ですので、長期間の借入れや大きな金額の借入れには注意が必要です。事業継承後の資金の適切な運用は、その後のビジネスの成果に大きく影響を与えるため、慎重に取り組むべきです。

無担保無保証実現に向けた無料レポートはコチラ